09 Oct Cómo preservar el valor de los pesos: ocho recetas para invertir en tiempos de tormenta y conservar el poder adquisitivo

Por Carlos Monzani

La devaluación china que hizo caer en dominó las bolsas europeas y a Wall Street sumada a los problemas económicos internos que la Argentina arrastra desde hace unos años configuró una tormenta perfecta que amenaza con descargar toda su fuerza sobre la cabeza del ahorrista de a pie. Si ya la inflación por sí sola hace que a la gente le queme el dinero en sus bolsillos, las noticias que llueven desde el exterior obligan a estar aún más atento en la búsqueda de alternativas para no perder poder adquisitivo. Pero ¿qué se puede hacer? LA NACION consultó a especialistas para elaborar una lista de ocho recetas que ayudan a conservar el valor del peso. Las opciones van desde la compra de activos dollar linked, hasta la inversión en ganadería, pasando por el adelanto de consumo.

1. dólar MEP

Una muy buena opción es comprar dólares billetes a través de la Bolsa, según recomienda Juan José Cruces, profesor de la Universidad Torcuato Di Tella (UTDT). Esta operación es totalmente legal, se hace muy rápido y permite comprar el billete a un precio que el viernes último cerró a $ 13,91 por dólar, 13% más barato que el $ 15,35 del mercado blue.

“La operación se asemeja a cuando cruzamos un charco que es demasiado ancho para hacerlo de una sola vez: en un primer paso saltamos hasta un adoquín que está en el medio del agua y, desde allí, tomamos envión para el segundo salto, que nos lleva a la otra orilla -explica Cruces-. Nuestro adoquín, en este caso, sería un bono que cotiza en el Mercado de Valores de Buenos Aires y que está autorizado a negociarse tanto contra pesos como contra dólares.”

Es el mismo bono, al igual que una pintura en una galería de arte, que se puede pagar tanto con pesos como con dólares. En el primer paso, se usan pesos para comprar el bono. Luego, se vende el bono a cambio de dólares y, en ese acto, se cierra el tipo de cambio. Con la venta instantánea, el inversor nunca corre el riesgo del bono. “En 72 horas los dólares están acreditados en su cuenta de la casa de Bolsa y luego se los transfiere a la caja de ahorro en dólares de su banco habitual y pasa a retirar los billetes por ventanilla 48 horas después”, continúa el académico.

Una vez que abrió la cuenta en una sociedad de Bolsa, debe conectarla con su cuenta bancaria en un trámite sencillo. A partir de allí, todo se hace por Internet, en entidades que están supervisadas por la Comisión Nacional de Valores y el Banco Central, en resguardo del inversor. Para averiguar detalles, Cruces sugiere hablar con un banco de confianza para que compare costos con firmas de bajo costo y que tienen un portal de Internet ágil. “Un bono muy usado para esto es el Boden 2015, pero hay otros. Esto requiere un poquito de esfuerzo inicial para comprender la operatoria, pero garantizo que no es para nada imposible”, concluye Cruces.

2. “Hacer una vaquita… o varias”

Hasta hace unos años, si se miraba al campo, lo recomendable era invertir en agricultura. Pero ahora se dio vuelta la taba y, según Willy Villagra, director de Openagro, empresa que canaliza inversiones en el sector agropecuario, hoy lo conveniente es apostar a la ganadería. “Tanto la cría como la invernada [engorde] dan una muy buena rentabilidad”, dice el consultor.

En la cría lo que se hace es invertir en una “fábrica de terneros”, es decir, se compran hembras que luego serán preñadas y parirán terneros; una vez que nace, si es hembra, se deja para engrosar la cantidad de madres; si es macho, se lo engorda para consumo o se lo vende a otro que lo engordará. En el caso de la invernada, se compran terneros al destete, de unos 170 kilos, y se los lleva hasta 350/400 kilos, si se los destinará a consumo interno, o 450, si se apunta a exportación. “Con los precios de hoy, la cría es un negocio de 35% de rentabilidad anual -explica Villagra-. Se conserva el valor, teniendo en cuenta la inflación actual, pero queda el capital y se engrosa la «fábrica de terneros», por lo que con el tiempo se va a tener un flujo muy interesante. Hoy, una vaca vale de $ 8000 a $ 10.000, pero cuando se acomode un poco la política agropecuaria va a valer 40% más.”

En cuanto a la invernada, puede dejar 40% de retorno, porque se compra un ternero de 170 kilos, a $ 23 el kilo, y se lo vende en 400 kilos a $ 18 o $ 19 el kilo. Lo interesante es que la relación insumo/producto (alimento/carne) hoy es barata, entonces conviene engordar el animal y sumarle la mayor cantidad de kilos posible.

¿Cómo se puede invertir en esta opción? Una forma es que uno tenga campo; entonces compra las vacas o los terneros y se dedica a la cría o a la invernada. La otra modalidad es armar una especie de pool (como en la siembra). Por ejemplo, 10 integrantes ponen $ 100.000 cada uno y así se junta $ 1 millón, con lo que se sale a alquilar un campo y comprar terneros. A medida que la escala es más grande, la rentabilidad mejora, porque se es más eficiente con los costos. “Hoy se está en el piso del negocio, por lo que debería mejorar a futuro -acota Villagra-. Además, es una operatoria que casi no tiene riesgo.”

3. Cocheras para todos

La inversión en cocheras es, para Nicolás Litvinoff, autor del libro Maten al Banquero (Planeta) y director de Estudinero.net, una buena opción para un inversor conservador. La rentabilidad estimada es de 5% anual en dólares y se trata de una receta que presenta cuatro ventajas, según el especialista: En primer lugar, a pesar de los fallidos intentos de pesificar el mercado inmobiliario, las inversiones se siguen considerando “dolarizadas”. Dado que el cepo no será algo que se desarme de un día para el otro (y aún en el caso de que se intente hacerlo), es una buena manera de estar parado en “moneda dura”.

Además, gracias al boom de la construcción desde el pozo en el período 2004-2011, muchos garajes fueron comprados y convertidos en pequeños edificios, con lo cual la oferta cayó drásticamente en un contexto de fuerte alza del parque automovilístico (la producción y venta de autos fue también uno de los motores de la economía en ese período). Eso generó un aumento de la demanda, que hizo subir fuertemente los precios de los abonos mensuales, proporcionalmente incluso más que la inflación.

En tercer lugar, no son tan caras como comprar un departamento (tienen un costo de entre US$ 16.000 y US$ 40.000) y ostentan un bajo costo de mantenimiento, al pagar su proporcional en metros cuadrados. Por último, los contratos de alquiler se hacen generalmente por un año o incluso menos. Esto da la posibilidad de no quedarse “anclado” en un valor ante un aumento de la inflación y poder renegociar con el inquilino el pago, acercándose más a la estructura temporal de un plazo fijo que al de una inversión en real estate (para individuos o comercial).

4. atado con alambre… pero al dólar

Los activos protagonistas por excelencia en estos días son los llamados dollar linked. Son bonos denominados en dólares, que se adquieren en pesos y cuya renta y amortización, aunque se paga en pesos, reconoce la variación del tipo de cambio oficial. Para Jackie Maubré, directora de Cohen, claramente, estos instrumentos son apropiados para aquellos inversores que contemplan en su escenario futuro un ajuste del tipo de cambio. “De acuerdo con la información de la que se dispone públicamente, el ajuste podría rondar entre 25% y 40%. Entre los activos favoritos de los inversores institucionales se encuentran los Bonad, pero para individuos es preferible adquirir bonos dollar linked de TIR positiva, como podría ser un BDC 19 [Bono de la Ciudad d Buenos Aires con vencimiento en el 2019]”, recomienda Maubré.

Sin embargo, para un individuo que no tiene un patrimonio importante, según Maubré, es más conveniente invertir a través de un Fondo Común de Inversión. “Los fondos ofrecen varias ventajas, entre las que se destacan la liquidez inmediata y el hecho de que los administradores del portafolio puedan aprovechar no sólo los instrumentos dollar linked puros, sino también los sintéticos, que se construyen con activos en pesos más la compra de un futuro, que, dependiendo de los momentos de mercado, puede resultar más conveniente”, acota.

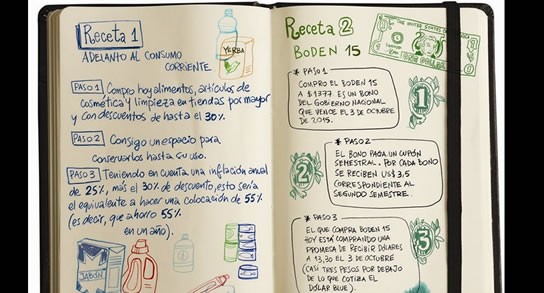

5. Adelanto de consumo corriente

Ésta es una opción que no puede salir mal. Suponiendo que habrá un 25% de inflación y teniendo en cuenta además los descuentos de hasta 30% que pueden obtenerse por comprar en tiendas al por mayor (hipermercados mayoristas), esta modalidad puede ser equivalente a una colocación de 55% en un año. “Estamos hablando de almacenamiento de alimentos no perecederos, artículos de higiene personal y de la casa y bebidas (gaseosas, aguas y hasta vinos o demás bebidas alcohólicas) -detalla Litvinoff-. Requiere cierto tiempo de dedicación, pero con la ventaja de que es por única vez, ya que al quedar liberado el espacio para el almacenamiento, hechas las averiguaciones y concretada la compra, el trabajo habrá terminado y se tendrá el dinero colocado en activos tangibles, cuyo valor tenderá a aumentar.”

6. Bonos y más bonos

Miguel Ángel Boggiano, economista y fundador de Carta Financiera, no tiene dudas: la receta más fácil es comprar Boden 15. Es un bono emitido por el gobierno nacional, que vence el 3 de octubre de este año. Como todo título, paga un interés, que se materializa de manera semestral a través de un cupón. “Este bono tiene un cupón del 7% en dólares. Por cada Boden, se reciben US$ 3,5 correspondientes al segundo semestre. El precio en pesos de este bono es hoy de $ 1377; por lo que, así, quien compra Boden 15 por estos días, está comprando una promesa de obtener dólares a $ 13,30 al 3 de octubre, cuando el Gobierno pague el bono en dólares”, especifica Boggiano.

¿Cómo surgen esos números? De dividir el precio de compra del Boden 15, de $ 1377, por el monto total a recibir al vencimiento, de US$ 103,50. Para poder comprar este bono hay que abrir una cuenta en un Agente de Liquidación y Comensación (lo que antes era una Sociedad de Bolsa). Se trata de un trámite relativamente sencillo que puede hacerse en menos de una hora. Se necesita información personal y una declaración jurada.

7. Ladrillos, el eterno refugio

Las inversiones en inmuebles fueron un ingrediente clave de toda receta que busque mantener tranquilo el bolsillo. Desde el punto de vista del inversor, los inmuebles en desarrollo son atractivos si se tienen en claro las reglas de juego económicas de cada momento. De todos modos, a mediano plazo, siempre son una buena inversión, sobre todo en la Argentina, donde son, ademas, una reserva de valor.

Pero, ¿cuándo conviene invertir? En una situación económica estable, normalmente, en las construcciones desde “el pozo” hay una venta interesante a su lanzamiento y, después, durante la edificación, el flujo de cuotas y otras ventas parejas durante los meses (con anticipos 25% y cuotas) van financiando la obra en sí misma. Pero viene aquí lo interesante, según comenta Marcelo Orfila, especialista que trabajó durante años en Grupo Monarca, una empresa desarrolladora: cuando el mercado esta inestable, con un tipo de cambio que pega saltos, en los proyectos en pesos el inversor prefiere, si tiene dólares, esperar a que se defina un nuevo techo para el billete para invertir. “De esta manera, frena las ventas del proyecto hasta que el inversor ve que la moneda se estabiliza y ahí decide invertir nuevamente, porque le está saliendo más barato el metro cuadrado que antes de la escalada”, analiza.

Por otro lado, los que tienen flujo de pesos tratan de adelantar cuotas o presionar para entregar el mayor anticipo posible, evitando el ajuste, ya que el índice de la Cámara Argentina de la Construcción (CAC), que generalmente se toma como referente para ajustar las cuotas, siempre lleva un desfasaje de dos meses por lo menos.

8. Volver al futuro

Otra de las recetas recomendadas para conservar el valor de los pesos es comprar dólares bajo dos formatos: el limitado “dólar ahorro” y el “dólar futuro”. Camilo Tiscornia, economista y director de C&T Consultores, opina que el primero de ellos es muy conveniente, puesto que el valor a que se vende es muy inferior al que se cotiza en el mercado blue y a lo que se supone debería ser su valor real. “Tiene una contra: es limitado por el Gobierno”, afirma.

La otra forma, la del “dólar futuro”, consiste en que el propio Banco Central (BCRA), en lugar de vender el dólar billete hoy, ofrece que en marzo de 2016 va a vender dólares a un valor “X” (por lo general, más barato de lo que se supone que estará entonces). “Hay que aclarar que, cuando vence el contrato, no se reciben dólares, sino una cantidad de pesos en función del tipo de cambio de ese momento -advierte Tiscornia-. Pero si hoy está a $ 11, y uno cree que el dólar va a ir a $ 15, es negocio. Como requisito, hay que abrir una cuenta en el Rofex (Mercado de Futuros de Rosario).”

LA NACION